Для наглядности, чтобы оплатить 500%-ный счет, необходимо внести на счет 6 млн рублей и не трогать его в течение года. Это составляет ровно 25 000 рублей в месяц, которые используются для оплаты «пакета услуг».

5 главных ловушек накопительного счета

Сберегательный счет — это, на первый взгляд, очень простой инструмент для накопления денег. Это аналогично гранту. Главное преимущество личного сберегательного счета заключается в том, что в вашем распоряжении всегда есть деньги, которые вы можете снять, переведя их на карту и затем воспользовавшись ими.

Однако сберегательные счета бывают разных форм и размеров. Условия сберегательных счетов различны, и вкладчики могут с удивлением обнаружить, что их капитал просто не работает или работает неэффективно.

Я, Тачков Дмитрий, давно коплю деньги на сберегательных счетах и знаю некоторые подводные камни их использования. Я считаю, что каждый финансово подкованный человек должен знать об этих особенностях сберегательных счетов. Это поможет вам сэкономить деньги и не потерять их.

Ставка по счету не навсегда

Основное отличие сберегательного счета от депозита заключается в том, что банк может в одностороннем порядке изменить процентную ставку. Если вы открываете вклад с годовой процентной ставкой 7% на один год, это означает, что данная процентная ставка действует в течение одного года, даже если вклад капитализирован или проценты выплачены.

Для сберегательных счетов дело обстоит иначе. Процентная ставка может быть увеличена или уменьшена. Банки устанавливают процентные ставки по счетам и депозитам на основе базовой ставки ЦБК. Если процентная ставка увеличивается, то увеличивается и процентная ставка по сберегательным счетам.

Сберегательные счета не имеют фиксированной процентной ставки, как облигации или депозиты. Поэтому они являются хорошим способом сэкономить деньги, которые могут понадобиться вам завтра.

Высокая ставка только на 2 месяца

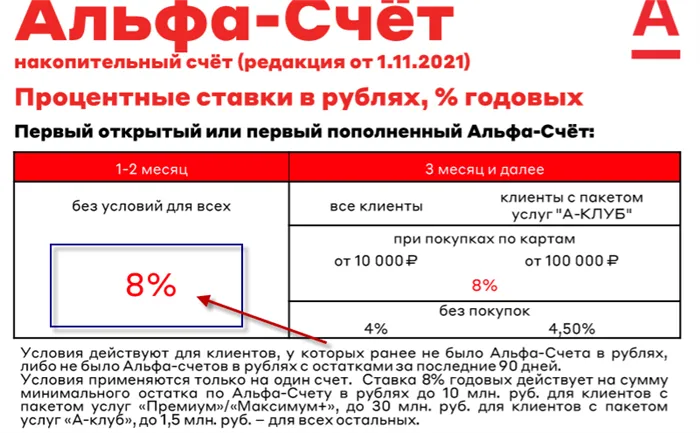

Некоторые банки используют более высокие процентные ставки по сберегательным счетам для привлечения клиентов. Цена действительна в течение первых двух месяцев, а затем снижается.

Например, такова практика Альфа-банка. Процентная ставка по счету составляет 8% в течение первых двух месяцев, а затем 4% для постоянных клиентов. Это в два раза дешевле. Я бы не стал открывать такой счет. При основной процентной ставке в 7,5%, 4% — это очень мало.

Специалисты по банковским операциям и кредитным картам. Более 10 лет я проработала кредитным специалистом, бухгалтером и казначеем в коммерческом банке в Российской Федерации.

Нет причин обманываться высокими процентными ставками по прибыльным счетам. Чтобы начать работу, вам необходимо внимательно прочитать условия и положения. Если существует период фиксированной процентной ставки, вам не следует открывать такой счет.

Вносите средства в день открытия счета. Для поддержания прибыльного сберегательного счета рекомендуется вносить средства в месяц открытия счета и даже в день открытия счета, чтобы банковская система определила ненулевой баланс.

Кому подойдет накопительный счет

Открытие сберегательного счета в частном банке полезно для людей, которые хотят получать хотя бы небольшой доход от своих денег, сравнимый с депозитом. Это хороший вариант для тех, кому нужен постоянный доступ к своим деньгам, но кто заинтересован в том, чтобы Он вряд ли подойдет в качестве инвестиции, поскольку не предлагает таких высоких процентных ставок, но зато защищает ваши деньги от инфляции.

Если вы планируете крупную покупку и рассчитываете на существенную сделку, деньги могут понадобиться неожиданно — положите их в банк и получайте ежедневный или ежемесячный доход ко дню снятия. Если вы откроете вклад и досрочно снимете часть средств, вы можете потерять весь процентный доход.

Чем накопительный счет отличается от вклада

Оба банковских продукта включают процентный доход за размещение денег в банке, но на разных условиях. Для удобства условия сберегательных счетов и счетов в российских банках сравниваются в виде таблицы.

| Условия | Накопительный счет | Вклад |

|---|---|---|

| Условия открытия | Любая сумма | Есть минимальная сумма — у каждого банка свои условия |

| Процентная ставка | От 1,8 до 6,5 %, может меняться банком | От 2 до 7 %, фиксированная на срок вклада |

| Повышенная ставка | Может быть при выполнении дополнительных условий, например при открытии банковской карты, покупке на определенную сумму в месяц, при соблюдении условия о минимальном остатке по счету | Может быть при выполнении дополнительных условий, например при открытии вклада онлайн, при длительном сроке вклада. Иногда повышенная ставка устанавливается для отдельных категорий, например пенсионеров |

| Срок | Не ограничен | Фиксированный срок |

| Пополнение | В любое время | Ограничено |

| Снятие | В любое время | При снятии теряется доход от процентов. В некоторых банках возможно частичное снятие — банк удержит комиссию |

| Оплата покупок | Напрямую со счета при условии привязанной банковской карты | Нет |

| Начисление процентов | — На минимальный остаток в течение месяца или в редких случаях — квартала; — на определенную сумму остатка; — на минимальный ежедневный остаток за сутки | — В конце срока хранения; — периодическое начисление процентов по условиям договора; с капитализацией: проценты прибавляются к основной сумме депозита, что увеличивает сумму вклада и процентный доход |

| Средства застрахованы АСВ | На 1,4 млн руб. | На 1,4 млн руб. |

| Управление средствами | Через онлайн-банк | Через онлайн-банк |

Условия начисления и выплаты процентов

Каждый банк имеет свои правила открытия счетов и выплаты процентов физическим лицам. Внимательно прочитайте условия, ограничения и дополнительные требования. Вот на что следует обратить внимание при выборе.

- Требования к активности по счету, например установленным банком минимальным тратам по карте. Ставка может меняться в зависимости от того, какую сумму вы тратите по картам своего банка ежемесячно. Но в Райффайзенбанке, например, такого условия нет.

- Ограничения по действию ставки . Например, бывает, что повышенная ставка действует только с 12-го месяца либо только два месяца после открытия.

- Вариант начисления процентов. Есть два вида начисления процентов. Первый — начисление на минимальный остаток средств в течение месяца. Период, который определяет минимальный остаток, начинается на следующий день после открытия или пополнения счета, а заканчивается в конце месяца либо рассчитывается за период полного месяца. Проценты обычно выплачиваются в последний день месяца.

Например, вы внесли на счет 100 000 рублей, затем сняли 30 000 рублей, а через несколько дней внесли 70 000 рублей. Ваш счет будет включать 140 000 рублей, но проценты за месяц будут начисляться с минимального остатка, т.е. 70 000 рублей. Если вы снимаете всю сумму (100 000 рублей), банк устанавливает минимальный остаток за месяц равным нулю и не начисляет проценты за этот период.

Второй вариант — когда проценты начисляются на ежедневный остаток. Этот метод считается более выгодным для клиента. Давайте на примере рассчитаем доход.

Cookies используются для улучшения пользовательского опыта при доступе к сайту Brobank.ru. Пожалуйста, ознакомьтесь с условиями и положениями здесь.

Начисление процентов на минимальный остаток в течение месяца

Маленькие хитрости, позволяющие выплачивать банку проценты вместо полной суммы.

Давайте рассмотрим небольшой пример.

Предположим, ставка по вкладу составляет 5% годовых, но вам выплачивается минимальный остаток на счете в течение месяца.

Предположим, что остаток на счете на 1 января составлял 10 000 рублей. 10 января вы вносите еще 100 000 рублей.

Процент за январь — 41,67, что составляет ₽10 000 за месяц.

Для обычного вклада проценты составят ₽10310,48.

Начисление процентов на минимальный остаток в предыдущем месяце

При начислении процентов в текущем месяце учитывается минимальный остаток за предыдущий месяц.

В данном примере проценты на 100 000 рублей, внесенных в январе, начнут накапливаться только в марте. В феврале проценты начисляются из расчета 10 000 рублей.

Интересно, что проценты не выплачиваются в первый месяц нахождения средств на счете по этой программе.

Начисление процентов в зависимости от суммы

Могут существовать различные условия.

Некоторые банки устанавливают минимальные процентные ставки — 5 000, 10 000 или 30 000 рублей.

Некоторые банки устанавливают различные пороговые значения процентной ставки. Например, по вкладам на сумму до 1,4 млн рублей процентная ставка может составлять 4%, а при большей сумме — 5%.

Существуют также ограничения на максимальную сумму. Например, если сумма превышает 3 или 5 миллионов, процентная ставка снижается.

(3) Альфа-счет Альфа-банка. 12% годовых (за исключением рекламных периодов) начисляется только на покупки, совершенные по карте на сумму свыше 10 000 рублей в месяц. Стоимость не взимается — 4% в год.

Чем процент на остаток отличается от вклада

Проценты на остатки по картам — это своего рода инструмент для привлечения клиентов. В последнее время граждане предпочитают дебетовые карты с cash back и остаточным процентом — они более выгодны.

В этом случае вознаграждения выплачиваются до тех пор, пока держатель карты соблюдает условия и положения. Однако ограничений нет, и вы можете тратить свои деньги как угодно.

Депозиты представляют собой отдельные депозитные счета с фиксированной ставкой доходности, и существуют ограничения по срокам размещения депозитов. Кроме того, если вы снимете деньги раньше запланированного срока, вы потеряете заработок. Другими словами, речь идет не о свободных деньгах.

С точки зрения прибыли, ключевым моментом является то, что депозит и проценты на остаток приносят примерно одинаковую прибыль. Однако сумма вклада не ограничена. Поэтому люди выбирают депозиты для вложения серьезных средств. А проценты на остаток — это просто бонус за использование карты или счета.

Частые вопросы

Ни один другой банк не предлагает такой доходности. Даже депозиты не предоставляют таких преимуществ. Стандартные бонусы составляют 3-5%. Например, у Тинькофф она составляет 4% при обычном использовании карты и 6%, если клиент оформляет подписку на тарифы PRO. В целом, доходность в 5% можно считать хорошим предложением.

Если вы кладете деньги на карту, банк ежедневно сохраняет доход на эту сумму. См. положения и условия; могут существовать критерии, касающиеся покупок в месяц и минимального баланса.

Конец контрольного месяца. Например, если текущий месяц приходится на период с 15 по 14 число текущего месяца, вы получите вознаграждение за предыдущий период с 15 по 16 число следующего месяца.

Возможно, вы не соответствуете некоторым условиям для его накопления. Позвоните на горячую линию банка для получения дополнительной информации.

Ирина Русанова окончила Международный университет Восточной Европы по специальности «банковское дело». Он с отличием окончил Российский экономический институт имени Плеханова по специальности «Финансы и кредит». Имеет 10-летний опыт работы в крупнейших российских банках: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрыт). Он является аналитиком и экспертом BankBankingandFinancialStability. rusanova@brobank.ru

Помогите нам узнать, насколько полезной была эта статья. Если чего-то не хватает или информация неточна, пожалуйста, сообщите нам об этом в комментариях ниже или напишите нам по адресу admin@brobank.ruまでメールでお問い合わせください.

Комментарии: 5

Если у вас возникли вопросы по этой статье, пожалуйста, обращайтесь к нам. В нашей команде только опытные и профессионально подготовленные специалисты. Они сделают все возможное, чтобы помочь вам в этом вопросе:.

Выдача зарплатных карт «АкБарсМир». На остаток средств на вашей карте не будут начисляться проценты. Когда я спросил представителя банка, почему она бесплатная, он ответил: «Существует закон, согласно которому вы не платите проценты по зарплатной карте. Это правда?

Мунир, закон не запрещает начислять проценты на остаток на карточном счете, вам предоставили неверную информацию.

Система начисления процентов на остатки по карточным счетам определяется банком.

Вы потратили определенную сумму денег за день до выплаты процентов. Транзакция была обработана через два дня после выплаты процентов. Будет ли эта сумма учитываться в следующем процентном периоде?

Здравствуйте Татьяна, данная информация относится к условиям выпуска и обслуживания карты. Пожалуйста, обратитесь в службу поддержки вашего банка по номеру, указанному на обратной стороне карты.

Ваш комментарий (вопрос): Отменить ответ.

Каждый банк устанавливает свои собственные условия, которые соответствуют решениям центрального банка. Большинство из них устанавливают минимальные остатки в зависимости от вклада вкладчика, но выделяют следующие типы

Условия ограничения

Помимо минимальных остатков, банки могут устанавливать другие условия лимитов на снятие средств. Например, некоторые банки устанавливают временные ограничения. Это может быть как ежемесячный лимит, так и установленный самим клиентом, особенно до достижения определенного возраста. В некоторых банках снятие минимальной суммы приводит к потере всех накопленных процентов, в то время как в других банках теряется только часть дохода. Однако снятие минимального остатка может привести к потере части средств. Очень важно обратить внимание на эти аспекты договора. Если вам срочно нужны деньги, вы можете получить только часть денег.

Стоит обратить внимание на взаимосвязь между минимальным остатком и процентными ставками. Часто, если минимальный остаток низкий, процентная ставка также будет очень низкой. Например, во многих банках вклад «до востребования» составляет не менее 10 рублей, но процентная ставка также составляет 0,01%. Иногда начисляются проценты, причем процентная ставка, начисляемая на минимальный остаток, зависит от того, насколько велик остаток.

Стоит также отметить особенности денег без денег. При таком типе альтернативы вы можете спросить о комиссиях при снятии средств. Это не является нарушением минимального баланса и, следовательно, санкции не применяются. Согласно закону Российской Федерации, если деньги получены посредством банковских переводов, они должны храниться не менее 30 дней. В противном случае банк должен заплатить.. Часто, если минимальный баланс низкий, процентная ставка также очень низкая. Например, во многих банках вклад «до востребования» составляет не менее 10 рублей, но процентная ставка также составляет 0,01%. Иногда начисляются проценты, причем процентная ставка, начисляемая на минимальный остаток, зависит от того, насколько велик остаток.