Другими словами, от этого нет никакой выгоды. Брокеры могут закрыть открытую позицию по акции до отсечки только для того, чтобы избавить себя от дополнительных кассовых операций и объяснений с клиентами», — говорит Беляева.

Как шортить на фондовом рынке — что такое шорт на бирже и как на нем заработать инвестору

Прибыль от торговли очень популярна. Однако, чтобы начать торговать на фондовом рынке, необходимо знать и понимать специальные термины. Знайте, что это означает для фондового рынка и насколько он рискован.

Long и shorts буквально означают «длинный» и «короткий». Они являются одним из ключевых терминов на фондовом рынке. Для чайников, вот как объясняются понятия «длинный» и «короткий

- Long: приобретение актива для его дальнейшей продажи по более высокой цене.

- Short: извлечение прибыли благодаря снижению цены актива. То есть, если спрогнозировано падение акций, то человек берет их в долг у брокера, продает на бирже и ожидает их непосредственного падения. После этого выкупает упавшие в цене бумаги и возвращает обратно брокеру. Разница между стоимостью продажи и откупа и есть прибыль.

Шорт: что это означает в трейдинге?

Проще говоря, отслеживание торговых условий означает получение прибыли по более низкой цене.

Почему позиция называется короткой? Объяснение этому простое. Как определено в контракте с брокером, вы можете открыть позицию только на короткий период времени (т.е. на короткий срок).

Короткий трейдер приобретает акции компании у кассира за наличный расчет и продает их на фондовом рынке. Когда стоимость желаемых акций снижается, трейдер приобретает такое же количество акций. Взятый у брокера долг возвращается ему. Прибыль, полученная от купли-продажи, затем остается в шортах.

Что такое шорт и лонг на форексе?

Валютный рынок — это международный валютный рынок, который всегда включает в себя рынок и продажу ценных бумаг (монет, драгоценных металлов, мобильных ценностей и т.д.). Краткосрочные и долгосрочные условия валютного рынка ничем не отличаются от условий фондового рынка.

Когда продается пара монет, инициируется простое соглашение о валютном обмене. Например, если есть короткая позиция GBP/USD (британский фунт и доллар США). Как только человек покупает актив и продает его по более высокой цене, он закрывается, и открывается долгосрочное соглашение форекс.

Простая покупка и продажа ценной бумаги позволяет человеку получать прибыль от роста цен на акции. Однако короткие переговоры дают новые возможности для заработка на рынке и определенные титулы.

Что такое шорт и лонг на бирже и как на них заработать инвестору

D. Финансы. В течение 20 лет я преподавал финансы и инвестиции в университете. Я инвестирую на фондовой бирже.

Я часто слышу непонятные выражения глупости от инвесторов, находящих инвесторов. Я в шорте, я делюсь, я пошел в лонг Важно, чтобы начинающие игроки на фондовом рынке знали, что стоит за этими словами. Это поможет вам защитить себя от неправильных стратегий и потери денег. В этой статье вы поймете, что такое шорт и лонг на фондовом рынке, что значит играть на повышение или понижение и как на этом заработать.

Одни инвесторы счастливы, когда цены на титулы растут, другие — когда они падают. Как это возможно? Все зависит от типа сделки, которая имела место. Одни люди зарабатывают деньги осенью, другие зарабатывают осенью. Позвольте мне кратко объяснить обе стратегии.

Термин «короткий» происходит от английского слова short. В дискуссии используются различные вариации: короткая продажа, короткая сделка, короткая позиция, укорачивание и т.д.

Понятие короткой позиции

Открытая продажа — это рынок акций, на котором инвестор хочет получить прибыль от снижения цены акции, которой он не владеет, но взял взаймы у брокера. По сути, это продажа активов, которые не принадлежат инвестору.

Суть сделки заключается в следующем. Инвестор предполагает, что цена акций компании А будет снижена. Он занимает необходимую сумму у своего брокера и продает ее по текущей цене. Затем он ждет, пока цена упадет, покупает титул по более низкой цене и возвращает титул брокеру. Разницу в стоимости он кладет в карман.

Язык кажется простым и понятным. Однако на практике бизнес может быть очень опасным. Ниже подробно рассматриваются следующие опасности. Но самое главное, инвесторы не могут со 100% уверенностью знать, куда пойдут цены.

Один твит крупного политика может сделать или уничтожить как ценную бумагу, так и весь фондовый рынок. В таких случаях все выводы из базового или технического анализа будут бесполезны. А иногда макроэкономические показатели показывают, куда будет двигаться рынок. В этом случае инвестор должен обладать знаниями, чтобы расшифровать цены и определить направление.

Существует понятие, известное как «игра на понижение». На мой взгляд, это отражает суть стратегии. Это игра предсказателей, аналитиков и искателей адреналина. Иногда вы выигрываете, иногда вам не везет. Короткая стратегия активно используется в сделках. Самое главное, инвесторы должны осознанно идти на риск и быть готовыми к потерям.

Механизм игры на понижение

Чтобы понять механизм шортинга, приведем простой пример. Возьмите сезонный продукт, например, Snow Board. Его цена повышается во время подготовки к зиме и снижается в конце сезона. Предположим, вы продаете сноуборд владельца (который находится в неактивном состоянии, потому что он был перенесен на склоны) в декабре. Когда наступит весна, купите аналогичный, но более дешевый. Сноуборд возвращается соседу. Сохраняйте разницу между ценой продажи и ценой покупки.

То же самое относится к дилеру, который хочет отслеживать долю рынка. Предположим, он прочитал отчет аналитика, провел исследование и расчеты и пришел к выводу, что Яндекс сильно переоценен и что цена на его акции в ближайшем будущем упадет.

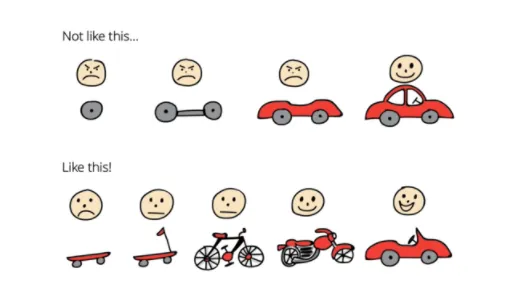

Сравнение рисков при шорте и лонге

Обе операции считаются рискованными. Однако риск выше для небольших сделок. Поймите почему.

Посмотрите на тоску по тоске. Инвестор покупает 1 000 акций по цене 1 000 °C за акцию. дольше и ждать, пока цена вырастет. Наибольший риск — банкротство компании и потеря 1 миллиона; наименьший риск — бесконечно долгое ожидание прибыли. Инвестиции никогда не превышают одного миллиона, но прибыль может быть многократной, особенно в долгосрочной перспективе.

Возможные потери ограничены суммой, вложенной в покупку ценной бумаги, и не меньше нуля. Например, акция была куплена по цене 1 000 акций. Впоследствии цена упала до 500. Потеря бумаги равна 500° (50%). Если вы уверены, что цена будет расти, вам не нужно корректировать убыток. Храните бумагу до тех пор, пока цена не вырастет. Цена не опустится ниже 0. Вы можете потерять вложенные деньги, но брокер не будет нести расходы.

Противоположное относится к шортам. Потенциал потерь отсутствует, но прибыль ограничена. Например, чтобы отсортировать акции по цене 500. Однако цена выросла до 1 000 °C. Потеря бумаги составляет 500. Цены могут расти и дальше, увеличивая тем самым убытки. Брокер начисляет ежедневный процент на шорты. Если убыток достигает критического уровня, отображается маржин-колл. Если требования для закрытия сделки или депозита не выполняются, брокер может принудительно закрыть позицию.

Однако следует понимать, что спорт — это не только вопрос купли-продажи. Вам необходимо рационально использовать свои возможности и постоянно следить за экономикой, курсами валют и т.д. И самое главное — вы должны быть предсказуемы. Кроме того, ни одно положение не дает 100% гарантии того, что стоимость актива будет снижена.

Преимущества и недостатки

- Возможность получения дохода не только на росте, но и на падении цены.

- Хеджирование (страхование) рисков как инструмент торговых стратегий.

Пример игры — покупка акций Газпрома на фондовой бирже в составе портфеля инвестора. Ожидается, что в среднесрочной перспективе акции упадут, но в долгосрочной перспективе они выглядят привлекательно. Нет причин для продажи. Открыть шорты по фьючерсам на акции Газпрома для компенсации и получения дополнительного дохода.

Базовые и фьючерсные контракты работают одновременно с незначительными различиями. Контанго (цена фьючерса выше цены базового актива) и бэквордация (ниже цены актива). Появилась уверенность в том, что рецессия закончилась — мы выкупаем короткие фьючерсные позиции. Мы ждем, что «Газпром» возобновит тенденцию к росту.

В игре есть один, но важный недостаток. По сравнению с долгосрочной позицией (long), в краткосрочной позиции риск на порядок выше.

- Первое — компания становится банкротом, все деньги потеряны. При использовании бумаг надежных эмитентов — маловероятное событие. Я с трудом могу представить банкротство Газпрома, Сбербанка или Лукойла (три ведущие фишки на Московской бирже).

- Второе — долгосрочный уход цены ниже цены покупки. Инвестору приходится терпеть просадку. Или закрывать с убытком. Но это целиком решение инвестора. Брокер не имеет права закрыть лонги клиента, если у него нет обязательств по заемным средствам. Акции учитываются в независимой организации — депозитарии. При любом раскладе акции останутся за клиентом. Или инвестор может их перенести на свой торговый счет у другого брокера. Другое дело — игра на понижение. Трейдер полностью использует заемные деньги (активы) своего брокера. При недостатке обеспечения (цена пошла вверх) брокер имеет право выставить клиенту маржин-колл и закрыть все позиции в принудительном порядке. Пересидеть не получится.

Техника шортов на бирже

Стратегия для короткой игры основана на тех же предположениях, что и для длинного рынка. Базовый и технический анализ и новостной фон. Он основан на предположении, что цена актива может упасть. Существуют различные инструменты, которые можно использовать для игры на понижение на Московской бирже. На фондовой бирже — акции. По крепости — фьючерсные контракты, опционы.

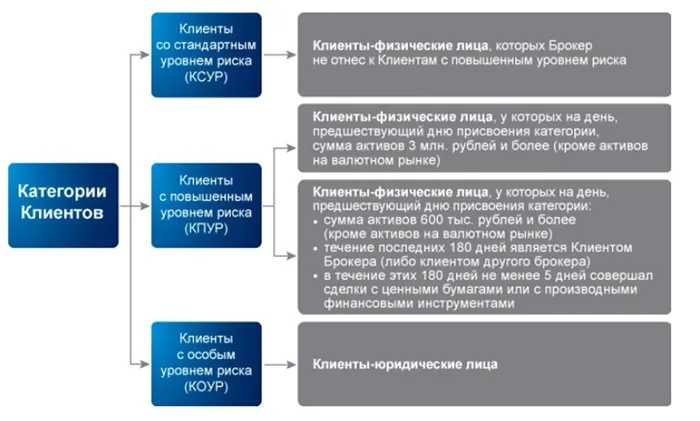

Согласно правилам регулятора (Центрального банка России), клиенты на фондовой бирже делятся на три категории в зависимости от уровня риска. Юридические лица являются клиентами с особым уровнем риска. Люди делятся на две категории: типичные и возвышенные.

Общая система (источник — сайт BCS).

В зависимости от категории риска для клиентов устанавливаются различные уровни маржи при плейдауне. До 100%. Это означает, что на счету трейдера блокируется такая же сумма для игры на понижение актива стоимостью 200 рублей. Каждый актив имеет свой уровень безопасности на стороне клиента.

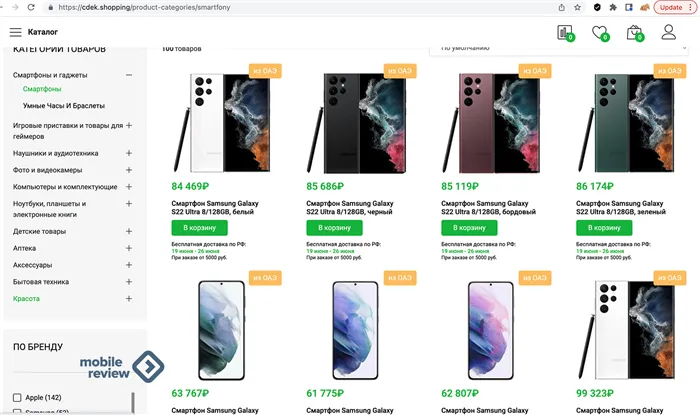

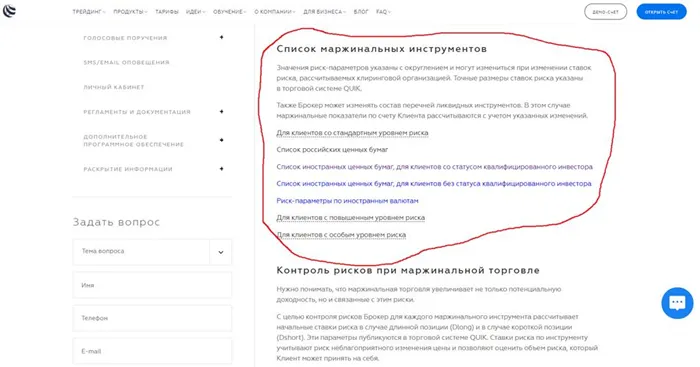

Биржевые брокеры не могут отсортировать все акции. Текущий список активов, подлежащих сортировке, (в принципе) изменяется и публикуется на сайте биржевого брокера. Вот как выглядит BCS.

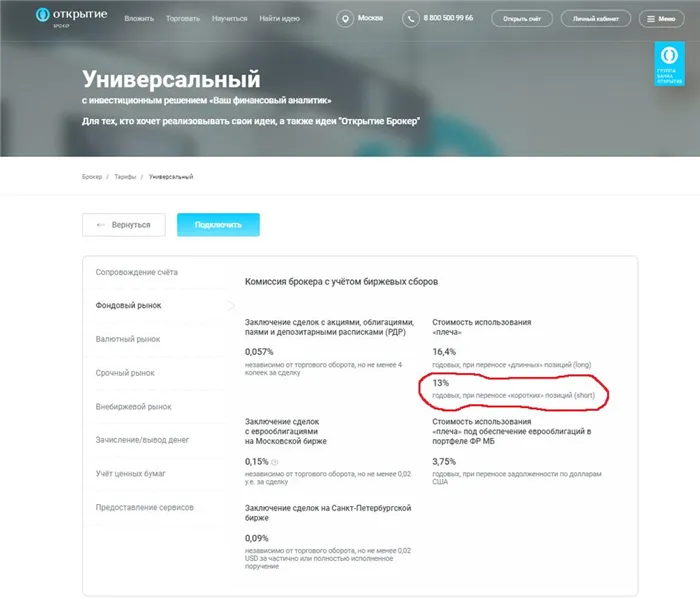

Игра на понижение — это всегда кредит от биржевого брокера. Плата за ночлег не взимается. Для переводов «овернайт» комиссия зависит от цены брокера. Пример — 13% в год на «Открытие» для «универсальных» счетов на фондовом рынке.

Заключение

Сортировка — еще один способ получения дохода на фондовом рынке. Это связано с более высоким уровнем риска. Рекомендуется играть в игру с особой осторожностью.

До свидания, читайте мою статью!

Частный инвестор с 8-летним опытом работы, личный портфель 1 000 000 рублей. Главный редактор портала greedisgood.one.

Основное различие между длинной и короткой экспозицией заключается в том, что если сделка не будет заключена в течение одного дня, то заимствованные ценные бумаги должны быть оплачены. При длинных экспирациях нет такого понятия, как статья расходов — трейдер держит позицию открытой и не должен платить за нее.

В чём плюсы торговли на понижение

История графиков финансовых рынков показывает, что цены падают на 70% быстрее, чем растут. Другими словами, акции требуется половина времени для падения и половина времени для восстановления. История знает много случаев, когда цены падали на 10-20% за один день, но не было соответствующего дня роста.

Рынки всегда резко падают. Это связано с тем, что как короткие, так и длинные позиции участвуют в активных продажах. В случае обвала покупателей будет немного. Таким образом, цены могут резко упасть на несколько процентов всего за несколько минут.

Падения часто заканчиваются отскоками. Это похоже на английскую букву «V». Падающий рынок опускается до определенного уровня, и начинается массовое поглощение (ликвидация). Для коротких трейдеров закрытие позиции означает подачу команды «купить», поэтому цены быстро разворачиваются.

Дальнейшее движение зависит от различных ситуаций. Возможен возврат к более высоким уровням и возврат к новому минимуму.

- Рынок падает быстрее, чем растёт;

- Возможность брать кредитное плечо;

- Доступность и низкие комиссии за перенос позиции;

Торговля на понижение криптовалютами

В 2018 году люди часто искали поисковые системы от нисходящих переговоров о криптовалютах. После роста в 2017 году рынок начал падать и будет падать в течение всего 2018 года.

Не все криптовалютные биржи поддерживают этот вид спорта. Наиболее подходящими являются Binance и Bitmex.

Я хотел бы предостеречь от идеи короткого замыкания криптовалюты. В отличие от титулов, криптовалюты могут расти на сотни процентов за один раз (т.е. альткоины). Криптовалютные брокеры могут закрывать позиции по маржин-колл. Криптовалюта вернулась к своей прежней цене, но в результате на счету оказалась сумма, равная нулю. Как это возможно?

Как я уже говорил, криптовалютные рынки подвержены «ударам/поворотам», краткосрочным сжатиям и взлетам вверх, которые происходят внезапно. Поскольку автоматизированная система отслеживает маржу прибыли, во второй фракции вы увидите, что баланса недостаточно для покрытия позиции и покупки по рыночной цене, что толкает цену дальше вверх. Следовательно, фигура имеет сильную иглу.

Стоит также отметить, что криптовалюты — это новый финансовый инструмент. Пока неясно, сколько они должны стоить. За время своего существования биткоин вырос в сотни тысяч раз. Сортировка таких активов означает, что вы подвергаетесь большему риску.

Если вы не боитесь риска, мы рекомендуем шортить через криптовалютную биржу Bitmex. Он предлагает высокие объемы сделок и стабильное кредитное плечо. Это биржа для специализированной торговли. Однако он подходит и для начинающих.